役員報酬②−「可処分所得」と法人成り・社会保険・配当・消費税

中小企業で頻出論点である役員報酬ですが、結局は社長の「可処分所得」がどのくらい必要かという点かと思います。まず、社長が100%株主である場合においては、事業での儲けを社長の手元に「給与」として還流するか、「配当」として還流するかの2通りが選択できるかと思います。また、個人事業主のままか法人成りするかという点や社会保険に対する考え方、消費税の問題など、様々な論点が入り乱れることとなり、一筋縄で結論が出せません。たくさんのケースが考えられますので、最終的には税理士などの専門家に相談することを必須かと思いますが、論点だけでも記していこうと思います。

法人成り・社会保険

個人で事業を行なっていた方が、自分が100%出資者となり会社を設立し、個人事業で行なっていたことを引き継ぐということはよくあります。この時、Web上では事業所得が500万円くらいまでになったら会社を設立することを考えた方が良いという記事もあります。ただ、このような記事でよく欠落している視点は社会保険に関してです。

税金だけで考えると、利益相当を給与でもらった方が、給与所得控除があることで事業所得であった時よりも節税が可能になります。一方で、法人になった場合は社会保険に強制加入となります。社会保険料は法人と個人の折半になりますが、社長が100%株主の場合は会社の費用は社長個人の費用と同義ですから、実質的に法人負担も個人負担も費用としてのしかかります。

健康保険は国民健康保険と料率があまり変わらないため、大きな負担増とは感じないと思いますが、厚生年金に関しては負担増を感じる方がいると思います。節税できるからと法人成りしたが、「可処分所得」が増えないと感じた方は社会保険が原因の可能性があると思います。

一方で、負担増の原因である厚生年金はあくまでも将来の年金の原資となっていたり、遺族厚生年金が受けられるなど「保険」としての役割もあるため、一概に現在の「可処分所得」が減ったということだけでは判断してはいけない点もあります。現在の自分の家計で「可処分所得」がどのくらい必要かという点を考えながら、法人成りの検討をすることをお勧めします。

「会社の儲け」の「可処分所得」への還流の仕方

個人事業でしたら事業で儲けたお金から、その儲けに基づいて計算される所得税などの税金と国民健康保険及び国民年金を支払った残りが「可処分所得」と考えることができます。一方で、仮に個人事業主の時と同様、会社の儲けのすべてを100%株主兼社長に還流することを考えるならば、その還流の方法は株主として「配当」か、社長として「給与」かということになります。

社長として給与をもらう場合は、前述の通り、「給与所得」として処理されます。給与所得は給与所得控除というものがあり、所得税としてはメリットがあります。また、給与として支給すると法人では経費とできますので、法人税においてもメリットがあります。一方で、給与は社会保険の計算のベースともなります(いわゆる標準報酬月額)。つまり、給与を増やせば増やすほど所得税と法人税はメリットがあるが、社会保険料は増えていくという構造です。

ここで問題を複雑にするのが、所得税のメリットである給与所得控除には上限がある、つまりメリットに上限がある一方で、社会保険の方も一定額まで行くと高止まりするので、デメリットにも上限があります。

一方、配当で還流すると、給与とは違い給与所得控除はありません(デメリット)が配当控除と呼ばれる所得税の一定額を控除できる制度があります(メリット)。また、社会保険の計算根拠となる標準報酬月額に配当は含まれませんので、配当を増加させても社会保険料が増えるということはありません。

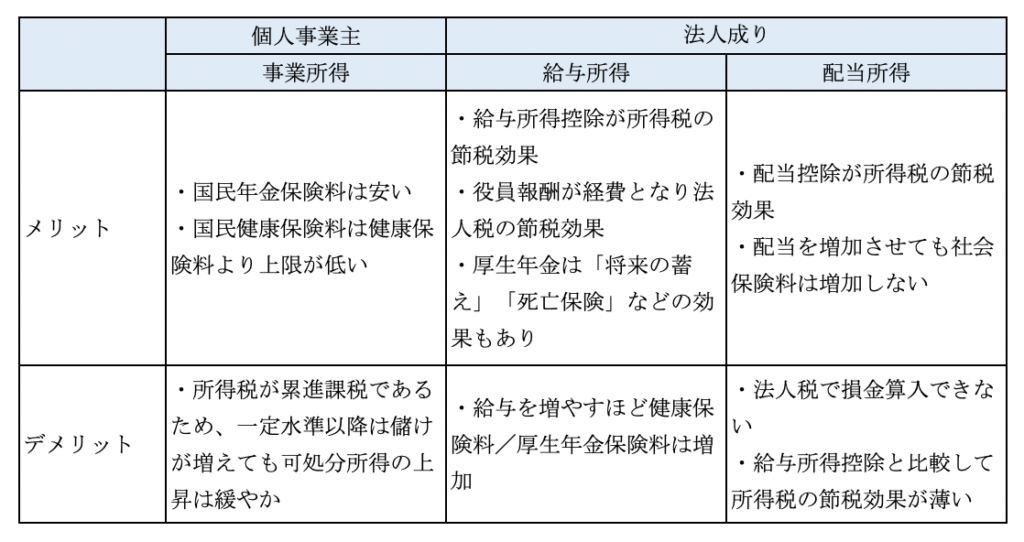

役員報酬「可処分所得」メリットデメリット比較

以上、だらだらと論点を並べましたが、「可処分所得」という切り口でメリットデメリットの比較表を簡単に作成しました。厚生年金に対する考え方、将来のライフプラン、現在の生活費、扶養親族の数などを考えながらシミュレーションする必要があるかと思います。

法人成り・消費税

少し「可処分所得」から脱線しますが、個人で事業を開始して2年を経過した頃に、突然3年目から消費税の納税が必要になることがあります。これは、消費税は一定の要件のもと、設立から2年目までは免税事業者として扱えるのですが、それが3年目でその免税要件がなくなったためです。今後はインボイス制度の導入などで免税事業者のメリットは無くなっていきます(2027年4月で完全廃止予定)が、2019年4月現在メリットは残っています。そこで、法人となるとまた新設法人に該当しますので、免税事業者のメリットが更に最大2年間享受できることが可能です。ただし、一定の要件がありますので、詳細は税理士にご確認ください。

最後に

「役員報酬をいくらとするか」というのは、突き詰めると大変複雑な問題です。法人税法上期中の役員報酬の変動は基本的に認めていない点がこの問題の複雑さに拍車をかけます。事業年度が開始する前に、「事業計画」と「可処分所得」という観点のもと、顧問税理士などとシミュレーションすることをお勧めします。